圖片來源:圖蟲創意

圖片來源:圖蟲創意

在成立11年后,Warby Parker于今年9月DPO上市。

Warby Parker從線上銷售眼鏡起家,從2013年4月的第一家門店到如今145多家門店多年來業務規模不斷增長。

該品牌馬力全開,正努力蛻變成吸金不斷的品牌。DTC品牌將門店作為杠桿工具,用以抵消線上獲客成本。畢竟,高昂的營銷成本往往會阻礙公司持續盈利。

Warby Parker的模式顛覆了消費者購買眼鏡的方式,也為其他DTC公司鋪平了道路,每當一個新的熱門品牌進入市場,人們就不禁聯想起這家獨角獸公司。

Warby Parker上市后持續被關注。開始以每股54.05美元的價格在股市中交易,這比8月份在私募市場的發行價高出一倍多。上市后一個月左右,該品牌的股價一直保持在每股50美元左右。

相比之下,Casper在2020年初申請公開募股時,最初將股價設定在17美元至19美元之間。僅僅一周后,該床墊品牌就大幅下調價格,正式在紐約證券交易所交易時,以每股14.50美元的價格開盤。上市約一個半月后,Casper的股價跌至每股3.18美元的歷史新低。盡管近幾個月來其股價有所回升,但仍未超過開盤價,甚至難以持平。

對于從建立以來就長期在私募市場運營的公司來說,為什么要冒險公開上市呢?

賓夕法尼亞大學沃頓商學院金融學教授David Wessels表示,理論上講,如果一家公司增長迅速,且現金流正向流動,上市計劃將會永久性推遲,繼續保持原有狀態。但在某種程度上,公司需要更多的現金流維持發展壯大。

David補充道,除了獲得更多資金外,上市后還會更好地為企業信譽背書。如此一來,品牌不僅能建立廣大的消費者群體基礎,還會擁有支持業務發展的投資者青睞。

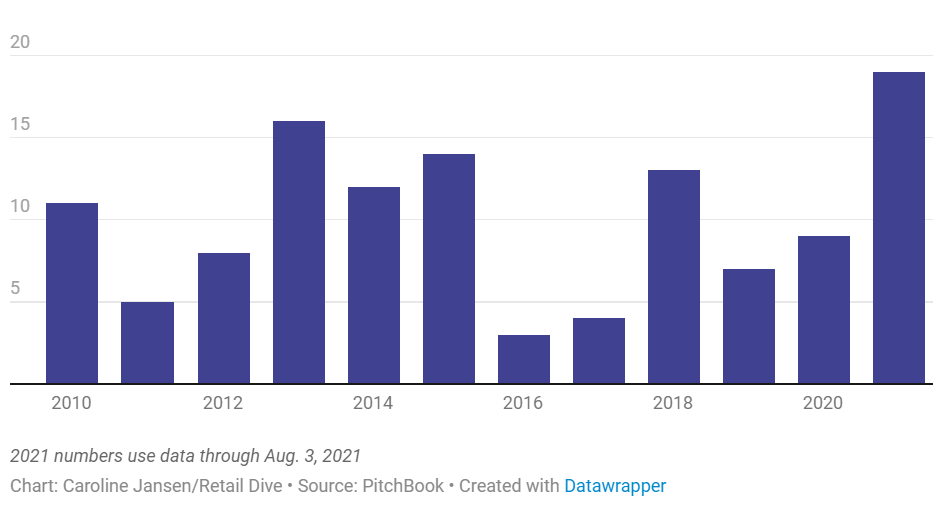

Retail Dive追蹤了今年以來的17宗知名IPO案例后發現:雖然“被收購”仍是DTC最普遍的出路,但公開上市的勢頭也十分強勁。根據Pitchbook的數據顯示,今年DTC領域上市公司有19家之多,已達12年以來的高點——2020年和2019年分別為9家和7家公司。

到2021年為止,公開募股的公司數量同比漲幅超過了100%

下圖為從2010年到2021年,DTC每年上市數量。

在電商領域之外,上市募股也如火如荼的開展,許多企業也已將上市計劃提上日程。Guitar Center、Mattress Firm和Claire’s這三家零售商向美國證券交易委員會提交了首次公開募股的保密注冊文件。

DojoMojo首席執行官Alex Song表示:“DTC市場異常火爆。如果人們覺得這是值得投資的方向,品牌創始人們自然也會趨之若鶩。”

1、 創業者的“執念”

經營一個品牌往往是創始人畢生的事業,他們帶領著公司從概念走向落地成熟。在這種情況下,創始人可能更傾向于通過上市募股尋求發展出路,如此一來,又可保留對公司更廣泛的控制權。

風投公司Lerer Hippeau的合伙人Andrea Hippeau表示:“Warby Parker和Allbirds的創始人,他們真的對自己的公司充滿熱情,這是他們嘔心瀝血的事業。選擇IPO是為了能夠持續拓展業務,同時帶來更多現金流,為投資者提供變現可能性。”

Hippeau補充稱,如果一家公司無法達到類似Warby Parker的規模,就需要考慮通過非IPO方式。

在傳統IPO模式或“直接上市(DPO)”模式中,創始人或現有領導層的留任時間往往比被收購時更長久。部分原因在于,如果被收購方必須向收購方的高層匯報公司動態,最終公司的發展方向可能會發生變化,導致不該有的偏差。然而,一個品牌被收購后,其通常會由獨立企業轉變成收購方旗下眾多的業務線分支之一。以聯合利華收購Dollar Shave Club為例:該品牌以10億美元被收購時,便成為聯合利華投資組合中的400多個品牌之一。

甚者,企業在被收購后,管理層或將換任——原因也很簡單,出于強烈的創業精神,被收購方的創始人自然希望并購完成之后,繼續開啟另一事業征程。

Hippeau說:“我認為這是大多數創業者的執念。他們在大公司實現收入飛躍或達到合同期限后,要么重新創建一家新公司,要么進入風投行業成為其他公司的顧問,以饗后人。我認為這些創業者的創業精神依然十分堅定。”

雖然上市后創始人仍將受到董事會與媒體監督,但他們仍將公司控制權緊緊攥住,對于公司未來的發展定位依然清晰到爛熟于心。

2、 巧用IPO跳板

并非所有申請IPO的品牌都能實現盈利——這其中的DTC品牌更是少之又少。

為什么仍有那么多品牌在沒有盈利的情況下申請呢?主要還是可以利用市場趨勢,抓住機遇籌集資金帶來長期盈利。

David表示,創始人需要考慮市場何時走高,以及投資人對該領域感興趣的時機。

這塊跳板雖非時時能“送我上青云”,但仍吸引著各大品牌。David表示,如今許多上市公司都表現出高營收、高利潤率和極強的可擴展性。DTC品牌面臨的挑戰在于,它們大多是資本密集型企業,要達到公開上市的規模,往往需要更長的時間。

Hippeau說:“DTC增長幾乎都是通過投入營銷資金,而這可能需要付出一定代價。關鍵在于,創始人需要真正理解未來的商業模式如何走向成熟。”

許多本土數字品牌自建立以來,都將線下業務作為打破電商壁壘,以直接接觸更多客戶的方式。在某種程度上,實體店作為營銷工具而存在,抵消了線上獲客成本。

實體店面并不便宜,投入所需的資本可能意味著短期內利潤率較低。但與獲取客戶和建立分銷網絡相關的成本相比,還是可觀得多。David認為,一旦公司擴大規模卻業績下降,很可能會導致投資流失。

“這是我們作為投資者一直試圖弄清楚的東西,”他補充道。“重要的是,要確定一個品牌是因為在建立品牌和分銷渠道的過程中而遭受損失,還是基礎產品本身就容易出現虧損?如果是后者,那就完蛋了。”

Hippeau認為,尤其是在IPO市場,擁有正向息稅折舊攤銷前利潤 (EBITDA)的品牌便是一個很好的指標,表明其已對投資退出戰略*了然于心,明確自身如何取得投資平衡,不至于在市場中陷入被動。

例如,自申請IPO以來,Casper已經歷了堪比“蜀道難”的電商之路。盡管該品牌在2020年的虧損略有減少——運營虧損下降近7%,凈虧損下降3.7%——但該品牌仍未實現盈利。今年2月,標普全球市場情報(S&P Global Market Intelligence)將Casper列入月度易受影響零售商名單,稱其明年違約的幾率為12.7%。9月份,該公司稱未來一年違約的幾率為19.3%,未來兩年違約的幾率為24.4%。

*注:投資 退出并不是只限于項目 虧損時的被迫行為,而應該是在投資時就應主動確立的一個發展戰略 。很多企業 在投資 時往往只考慮日后如何經營 ,卻很少想過如何適時兌現投資,更不用提他們會主動思考如何收拾虧損殘局。如何選擇適當的時機、適當的途徑,實現投資 順利退出,使投資項目善始善終——這對企業 來說是至關重要的命題。

3、DPO興起

Warby Parker并沒有遵循傳統的首次公開募股(IPO)方式上市。相反,繼Spotify和Slack等其他大公司之后,該司提交了直接上市(DPO)申請。

盡管IPO一直是受企業歡迎的上市方式,但近期DPO的情況也在增多。IPO為品牌提供了在私募市場上通常不可能獲得的融資渠道,使其能夠迅速擴大業務規模。兩者都為創始團隊提供了資金流動性。

在傳統IPO模式中,品牌需聘請一家中介機構承銷發行的新股。而后該承銷商確定首次發行價格,按照監管機構要求從該公司購買股票,然后出售給市場中的其他投資者。而DPO模式不涉及承銷商環節。

如果不需要額外的現金流,DPO通常是更好的選擇。一個品牌可以上市,市場就可以相對迅速地確定股票定價,而無需輾轉多手。這對品牌來說意味著:它可以在不放棄公司大量股權的情況下上市。一個品牌也不用通過直接上市發行任何新股。相反,現有股東可以向公眾直售內部股份。

以Warby為例,該公司去年9月以每股54.05美元的價格上市。因為選擇直接上市,所以它能夠在公開上市之前就其未來的表現提供財務指導——這是企業在IPO之前無法做到的,因為會違反美國證券交易委員會規定。對其未來的銷售情況發布指導意見可能會吸引更多投資者,至少能夠表明該品牌未來會有一定增長。

Warby Parker預計第三季度凈收入將在1.31億美元至1.33億美元之間,較上年同期增長28%。該品牌表示,預計全年凈收入為5.32億美元至5.37億美元,較2020年增長35%至36%,較2019年增長44%至45%。

4、公開上市的風險

公開上市有很多好處,比如更多資本注入的可能性和更被認可的合法性。但這也伴隨著風險,即市場低迷或IPO后表現不如預期。雖然近年來越來越多的DTC品牌上市,但這并不意味著這批“吃螃蟹的人”都能成功。實際上,在投資者深入了解了這些品牌的財務狀況后,該領域的幾個大型品牌的首次公開募股后都表現平平。

當Casper在2020年初提交S-1上市申請時,公眾很快就發現該品牌沒有盈利,也不清楚何時會盈利。雖然上市的品牌總體上能夠實現銷售和收入的增長,但IPO文件顯示,虧損也如影隨行。

Casper表示:“隨著我們繼續擴大業務,預計會出現運營虧損和負現金流。”該公司提交申請時顯示,2019年前9個月,該公司上報的凈收入為3.123億美元,比2018年同期增長20%。與此同時,該零售商的凈虧損從上年同期的6420萬美元擴大到6740萬美元。Casper的廣告和營銷費用也從2019年的9270萬美元增長到1.14億美元,占同期凈利潤的36%以上。

Allbirds可能會面臨類似的命運。Allbirds在8月份向美國證券交易委員會提交了上市文件。

該運動鞋品牌表示,2020年的凈收入達到2.19億美元,高于2019年的1.94億美元。但同期虧損也有所增加:2020年,Allbirds的凈虧損從一年前的1450萬美元增至2590萬美元。

而在技術領域,企業可以相對容易獲得經常性訂閱收入,并在市場中獲得牢固的立足點。并且隨著時間的推移,可以繼續擴大規模,筑高市場的準入壁壘,形成傲人的競爭優勢。而服飾品類市場中,消費者的品味與興趣每周都在發生變化。

在考慮上市之前,品牌需要確保其財務狀況良好。公開市場上的公司會面臨更嚴格的審查。上市公司也沒有余地向投資者證明財務指標會及時改善。

進入公開市場還會引入公司無法控制的因素,比如市場變化——這可能會對公司產生負面影響。

“假設有一項重大的宏觀經濟政策令市場感到恐慌,”Wessels說。“行情接連低迷幾周,導致公開市場很快就會枯竭。”

盡管目前市場對許多DTC品牌都很有利,但紅利期總歸不會持續存在,未來形勢往往更加復雜。“如果你所在的行業開始枯竭,或者所在行業出現了一系列下跌,股價遠低于開盤價格,甚至遠低于高點,人們就會開始失望。而那時,品牌就已經錯過了機會。”

公開上市還意味著品牌還有很多瑣事要面對,比如必須提交季度收益報告,還要通過美國證券交易委員會的監管等。

考慮到許多DTC商家的性質,大家可能會發現——放棄公開上市“執念”或許也會有另一片天。

DTC的傳統升級途徑不應是IPO——目前來說,該觀點可能仍存在爭議。基于品牌的實體產品,現有的供應鏈、制造、分銷、營銷等不同業務線,這些都是每個企業的必修課,在戰略上也與《財富》100強企業的發展足跡十分相似——這意味著,大型企業已是深耕過的商業沃土,對于莖葉未壯的DTC品牌而言,并購也許會是另一條借勢發育的企業出路。

(編譯/ 雨果跨境 大偉)

(來源:谷歌挖煤工聞焦焦)

以上內容源自外媒,由雨果跨境后臺編輯整理匯總,其目的在于收集傳播行業新聞資訊,雨果跨境不對其真實性、可靠性承擔任何法律責任,如有侵權請聯系刪除。特此聲明!