編者按:美國貿易政策,攪亂全球貿易格局。但廣闊的全球市場并非只有美國這一塊 “蛋糕”。為助力更多中國企業積極應對挑戰、開拓新局,雨果跨境希望帶領廣大賣家探索全球多元市場機遇。

此次,我們特別推出《看世界》欄目,聚焦全球 17 大跨境電商市場,深度挖掘新興市場的潛在契機,為企業提供兼具前瞻性與實操性的布局思路與增長路徑。

歐洲,作為發達國家最為密集的地區,憑借龐大的消費群體與成熟的商業環境,已然成為跨境電商領域的一片 “兵家必爭之地”。

然而,隨著歐洲市場的不斷拓展,其復雜且嚴苛的合規要求猶如一道道難以逾越的關卡,橫亙在眾多賣家面前。稍有不慎,便可能面臨罰款、貨物扣押等嚴重后果,讓賣家們的歐洲掘金之路布滿荊棘。

本文將全方位、深層次地剖析跨境電商在歐洲市場的稅務與合規要點,助力賣家精準破局,穩健前行。

【想知道更多歐洲合規專業知識與全新商機,立即報名 5月15 日杭州亞馬遜全球機遇論壇,帶您探索歐洲市場新機遇】

一、跨境電商歐洲市場合規清單

1、歐洲增值稅(VAT):對消費者支出征收的稅種。

合規要求:開啟某國亞馬遜物流(FBA)后觸發增值稅義務,需注冊并上傳增值稅稅號以確保合規銷售。

2、物流清關(EORI):EORI號碼是歐盟國家內凡是有經濟活動,尤其是有進出口生意的個人/企業必備的一個登記號。

合規要求:無論有無VAT號,賣家要以進口方名義進口貨物到英國,并進行進口稅的退稅,需提交EORI號碼。

3、英國倉儲服務運營商盡職調查方案(FHDDS):英國境外賣家發送庫存至亞馬遜英國運營中心需提供的進口條目編號(IEN)。

合規要求:根據FHDDS,必須保留全部IEN記錄及其他增值稅和海關相關信息。

4、環境EPR合規(EPR):生產者責任延伸,要求生產者對商品整個生命周期負責。

合規要求:從2022年起,法國/德國銷售商品的賣家需符合EPR要求。2023年起,西班牙、英國,也需符合要求。

5、歐盟能效貼標法(能效標簽):歐盟能效貼標法規要求商品標簽提供能效、能耗等相關信息。

合規要求:受法規管轄的商品需上傳能源標簽和商品信息表至亞馬遜賣家平臺。

6、產品通用合規(GPSR):要求非食品消費類商品滿足法規要求。

合規要求:銷售商品需符合貼標和可追蹤性要求,提供歐盟負責人信息。

二、 歐洲VAT合規要求

1、英國

·亞馬遜要求:英國有庫存起90天內上傳VAT稅號,否則賬戶將被暫停。使用亞馬遜增值稅整合服務注冊,注冊文件提交HMRC后獲得120天寬限期。

·注意事項:注冊公司名稱必須與亞馬遜賣家平臺名稱一致,信息不一致可能無法通過審核。

·其他合規事宜:英國倉儲服務運營商盡職調查方案(FHDDS)。

·明細:境外賣家需提供IEN(MRN/S10參考編號)亞馬遜保留IEN記錄及其他相關信息。FHDDS要求亞馬遜在懷疑賣家未遵守規定時通知HMRC。

2、德國

·亞馬遜要求:觸發VAT義務后24小時內上傳VAT稅號,否則FBA權限受限,無法使用FBA銷售。

·注意事項:VAT稅號對應的公司名稱和地址必須與亞馬遜賣家平臺信息一致否則無法通過審核。

·其他合規事宜:未成功上傳VAT稅號前,不要啟用德國庫存倉儲或發貨至德國倉庫,不要設置德國境內默認發貨地址。

·明細:若為獲取倉儲地址截圖而創建德國站發貨計劃,也請在獲得截圖后,立即移除所創建貨件并于24小時之內關閉德國倉庫設置。

3、其他國家

·亞馬遜要求:在歐盟任一國家產生庫存即觸發當地VAT義務,需及時上傳當地VAT稅號。

·注意事項:VAT稅號對應的公司名稱和地址必須與亞馬遜賣家平臺信息一致否則無法通過審核。

·明細:確保在有庫存的歐盟國家及時履行VAT注冊和上傳義務。

三、 VAT稅務合規要求

1、VAT概念

VAT(Value Added Tax,增值稅)是一種消費稅,按照貨物和服務的增值額征稅。它是一種間接稅,最終由最終消費者支付。VAT在歐洲和許多其他國家是一種常見的稅收形式,被用來為政府提供收入以支持公共開支。

歐洲VAT是歐洲聯盟(European Union,EU)成員國征收的增值稅。每個EU成員國有自己的VAT稅率和規定,但它們必須遵守歐洲聯盟的最低標準。歐洲VAT的基本原則是,在商品或服務的各個生產和銷售階段,增值稅都按定比例征收。最終,最終消費者在購買商品或服務時支付這個稅額。

2、EORI號碼概念

EORI號碼是歐盟國家內凡是有經濟活動,尤其是有進出口生意的個人/企業必備的一個登記號。無論有無VAT號賣家要以進口方的名義進口貨物到英國,并在之后進行進口稅(IMPROT VAT)的退稅(僅對有VAT號的商家),就必須要向海關提交此EORI號碼。

歐盟國申請一個EORI即可,可通用27個歐盟國,歐盟國有了一個EORI號碼以后,就不能在申請下另外一個歐盟國的EOR碼。

3、 什么是增值稅率?

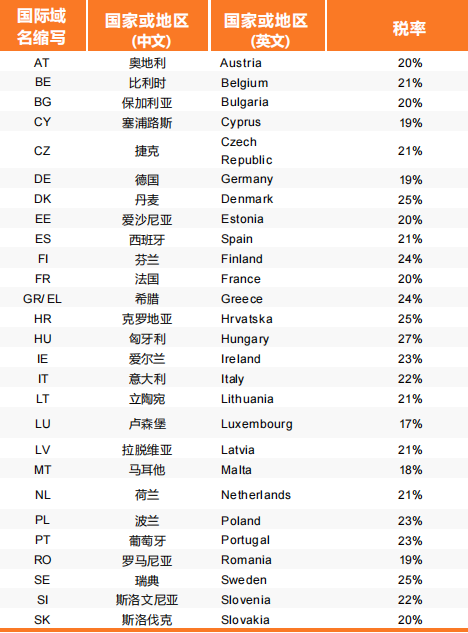

適用的實際增值稅稅率因歐洲國家/地區而異(標準稅率必須至少為15%)和特定類型的商品而異。

此外,某些國家/地區針對特定商品實施了其他稅率增值稅指南允許歐洲國家政府自由設置其選擇的增值稅稅率數量和級別,僅需遵守兩個基本規則:

規則1:所有商品和服務的標準稅率。

規則2:歐洲國家/地區可以選擇對增值稅指令中列出的商品或服務實施一種或兩種優惠稅率。

值稅稅率是國家/地區適用于所有非豁免商品及服務的稅率,不得低于15%,但沒有上限。

4、 歐洲VAT申報類型

·增值稅申報:包括該期間向買家征收的增值稅、向供應商支付的增值稅、跨境銷售、跨境采購以及進出口。稅務機構使用這些信息計算應繳納的增值稅。

-適用范圍:所有增值稅注冊企業。

-報告頻率:按月、按季度或按年(取決于國家)。

-無特殊要求。

·EC銷售/采購清單(ECL):用于確保歐盟跨境B28商品銷售和采購的正確計算。包括提供給其他歐盟國家/地區的增值稅注冊買家的商品或服務。

-適用范圍:歐盟成員國。

-報告頻率:按月、按季度或按年(取決于國家)。

-特殊要求:包括電商平臺運營中心之間的庫存移動。

·Intrastat:收集在歐盟國家之間發生的商品貿易的相關信息并生成統計數據。只有當銷售額超過國家設定的閾值時,才需要提交。

-適用范圍:歐盟成員國。

-報告頻率:按月或達到銷售閾值時提交。

-特殊要求:銷售額閾值因國家而異。

·特殊申報報告:某些國家要求增值稅登記企業提交附加的申報報告,用于進一步收集業務交易的統計信息。例如波蘭的SAF-T和捷克的管控清單。

-適用范圍:取決于具體國。

-報告頻率:按月、按季度或按年(取決于國家和報告類型)。

-特殊要求:例如波蘭的SAF-T、捷克的管控清單。

全球機遇論壇

看世界欄目之【歐洲】系列即將上線!

??直播時間:4月27日-30日,四場聯播!

助力跨境賣家輕松布局30+國/地區

一鍵布局英/法/德/意/西五國藍海市場

帶您搶占歐洲荷/瑞/波/比/愛等高潛市場

更有Cdiscount、eBay、Emag等新興平臺解讀

封面圖源:圖蟲創意

(來源:雨果跨境編輯部)

以上內容僅代表作者本人觀點,不代表雨果跨境立場!如有關于作品內容、版權或其它問題請于作品發表后的30日內與雨果跨境取得聯系。