本文經授權轉載自:品牌工廠BrandsFactory

作者:樊夏青

1985年,仇建平拿到西安交大機械鑄造專業碩士學位,作為杭州市屬企業引進的第一個研究生,進入杭州輕工研究所和浙江機械進出口公司,干了7年工程師。

他不甘心自己的職業生涯停在“事業單位業務骨干”這一步。

1993年7月, 30歲的仇建平“撂”下端了7年的鐵飯碗。他到國外,從前業務伙伴那里籌到30萬美金,在杭州大廈租下一個20平米單間,裝了一部電話機、一部打印機,從熟悉的手工具外貿領域入手,創辦巨星集團前身——杭州巨星工具有限公司。

靠賣手工具、動力工具、激光測量儀器、存儲箱柜四大類產品,成立當年,巨星工具銷售額告破1000萬美金。2010年,巨星集團登陸深交所,市值逼近70億元。

經過多年資本運作,今天,巨星旗下擁有3家上市公司(巨星科技、杭叉集團、新柴股份,中策橡膠排隊上市中),合計市值超600億,統稱“巨星系”。

01

亞洲第一、全球第二

和多數浙商一樣,在全球各大富豪榜榜上有名的仇建平出身草根。

1962年,仇出生在浙江奉化一個農村,家門口的一畝三分地是全家經濟來源。

1975年,和表弟幫本村磚瓦廠挖樹根燒窯賺到的50塊錢,讓仇建平體會到賺錢不易。他生出和那個年代多數人一樣的樸素愿望:像文化人一樣,坐在辦公室就能拿到工資。

1978年, 16歲的仇建平成恢復高考后第一批大學生,被北京科技大學錄取。1982 年本科畢業后,又順利考取西安交通大學機械工程系鑄造專業碩士研究生,師從紀嘉林教授。這一年西安交通大學機械工程系的機械鑄造專業只有七個研究生招生名額,而他是其中年齡最小的。

那一年,仇建平20歲。他或許沒能料想到,日后自己會把借來的30萬美金變成1000萬美金。畢竟,從西安交大畢業后,他率先被分配到的浙江省機械研究院,曾因為他學歷太高而不愿接受,后又兩度輾轉杭州二輕院和浙江省機械外貿進出口公司,才站穩了自己在工具相關出口業務上的腳跟。

1993年7月, 30歲的仇建平下海創辦巨星集團前身——杭州巨星工具有限公司。五金工具行業既傳統又新興,有業內人曾打比方道:巨星科技的業務就像是路邊的五金店,感覺常年都沒有客人光顧,很普通很不起眼,但是還都活得不錯。

成立當年,巨星工具銷售額告破1000萬美金。2010年,巨星集團登陸深交所,市值逼近70億元。

巨星上市的節點,美國史丹利(StanleyWorks)是全世界最大工具、五金及安防產品的制造商。2006-2008年,史丹利旗下品牌Xtreme和FatMax等與同類產品相比,溢價幅度已達到三倍。研發上,史丹利保持著每年推出數百種新產品的節奏。

工具五金產品的等級,主要由材質和制作工藝決定,中高檔產品通常具備外形美觀時尚、設計精巧別致、方便耐用等特點。

史丹利背靠的美國連同西歐,既是全球五金工具行業兩大主要生產基地,也是中高端五金工具的核心市場。以它為代表的國際知名五金工具品牌,正憑借技術儲備、設計、加工和品牌等優勢,死死吃下五金工具高端市場。

而彼時,作為全球五金工具三大生產基地之一的東亞地區,除卻日本定位于中高端市場,中國大陸和中國臺灣地區的五金工具產品主要以中低端為主,并且都十分依賴海外、尤其歐美市場。

中國土壤上,五金工具行業仍屬于勞動密集型行業。中小企業憑借低成本等價格競爭手段沖擊低檔工具五金產品市場,數量眾多、真正形成規模的很少;企業整體工藝技術裝備水平偏低,引進技術消化吸收和自主創新能力較差、產品結構不盡合理,這造成中低檔品種產量過剩。

繞過品牌和技術硬傷。當時,國內工具五金行業出口以 OEM 和 ODM 為主。國外廠商需要對這些中低端產品再加工、重新包裝后才能上架銷售,不僅把產業鏈拉長,也造成中國廠商遠離終端客戶,難以了解用戶需求和市場動態,同時利潤空間被進一步壓縮。

同一時間,全球五金工具行業的生產銷售模式正發生巨變:由小型獨立逐漸趨向大型化、國際化,兼具批發與零售功能、兼顧質量與性價比的大型商場,把自己的連鎖店、加盟店灑向全球。

如美國著名的五金工具社區加盟店分店布局超過5個國家,加盟店數量過萬;德國五金商超也向大型賣場發展,1.5萬平方米以上大賣場成既定趨勢。

如此氛圍下,仇建平一早看到銷售渠道的重要性,早期,巨星的核心渠道正是這些歐美線下大型零售商。

2007年至2009 年,巨星對前五名客戶總銷售收入分別為8.56億、11.58億和9.12億元,占同期主營業務收入比例為 59.04%、60.17%及 58.33%。

直到2023年底,巨星仍是HOME DEPOT、WALMART、LOWES、Kingfisher、CTC 等海外大型連鎖商城最大的工具和儲物柜(Tools and Storage)供應商之一。截至2023年底,巨星在全球2萬家以上的大型五金、建材、汽配等連鎖超市同步銷售產品。

巨星主要客戶,來源:巨星科技招股書

2017年開始,仇建平又把巨星業務從OEM、ODM,帶到OBM 。通過海外品牌收并購、設立自有品牌、直營跨境電商、收購歐美分銷渠道、建立亞太經銷渠道等措施,提高巨星 DTC業務占比。

進一步觸達終端零售客戶的舉措,又反哺了巨星的品類拓展戰略。

上市之初,巨星僅有旋具、刃具、量具、照明四大手工具品類和少量手持式電動工具,SKU 不過幾千。到2023年末,巨星SKU超過3 萬,非手工具品類占比接近 40%,并且成為全球激光測量儀器和工具存儲箱柜排名前二的生產制造公司。

供應端,2017 年前,巨星沒有任何一家海外工廠和大型倉儲物流基地。仇把巨星半數以上成熟產品和生產工藝較簡單、技術含量較低產品,交給近600家外部供應商,后續的組裝、包裝等流程則由巨星接手。這種輕資產運營模式讓巨星的產能供應極具靈活性。

2007-2009年巨星外購產品金額及占比,來源:巨星科技招股書

但自2017年,仇建平開始轉變策略,加強內外供應鏈資源整合拓展。但此舉頗有不得已而為之的意味。

2017年前后,中國環保政策更新,工具行業落后產能被清出,造成了供需失衡。之后一年,中美貿易爭端拉鋸戰開始,為了降低運營壓力,巨星海內外產能布局由此開啟。

通過收購歐美工廠和自建東南亞制造基地,截至2023年底,巨星在全球落下21處生產制造基地( 中國10個、東南亞3個、歐洲5個、美國3個),并將外部供應合作伙伴擴至上千家,能實現各類大額訂單的及時交付。

同時,依托歐洲、美國本土數個自建大型物流配送中心和銷售售后團隊,巨星做到了全球采購、全球制造、全球分發。

鳥槍換炮,仇建平把最初的30萬美金資產起家的公司,運營成了如今亞洲第一、全球第二大手工具品牌。截至5月7日收盤,巨星市值達306.88億元。

02

并購王者

巨星事業版圖的拓展,讓業界看到仇建平令人眼前一亮的收并購能力。

先從仇建平在巨星自身業務的收并購手筆說起。

從產品材質看,冶金技術使得手工具的材質發生革命性轉變。20世紀60年代,熱塑性工程塑料在電動工具上獲得應用。此后,手工具的材質革新逐漸放緩。

從產品動能看,自1895年,德國造出世界上第一臺直流電鉆,電動工具已經霸占主流手工具近100年歷史。近10年,隨著可充電電池性能的提高和快速充電器的應用,充電式電動工具得到迅速發展。

從這兩個角度,早在2010年前后,全球手工具產品的材質、動能已經相對固定,迭代趨勢則聚焦在材料、制作工藝、外觀設計等微觀層面。

而使用場景的明確分類,使得產品品種、規格也趨于固定。

目前,巨星的主營產品包括針對家庭的耐用消費品和專業人士的工業級產品。DIY家用手工具的使用范圍已經從最初的家居用品的小修小配,擴展到電子設備組裝、房屋搭建、家具組裝、汽車維修等領域。工業級產品的使用場景則覆蓋制造加工業、修理業、房屋建筑業等行業的工廠車間。

有鑒于此,通過將海外品牌收入囊中,不僅可以實現巨星集團產品線的快速擴張,也是助推巨星走向平臺化的關鍵舉措。此外,還能借助這些海外細分賽道的小龍頭品牌,快速打開巨星在海外的銷售渠道和品牌聲量。

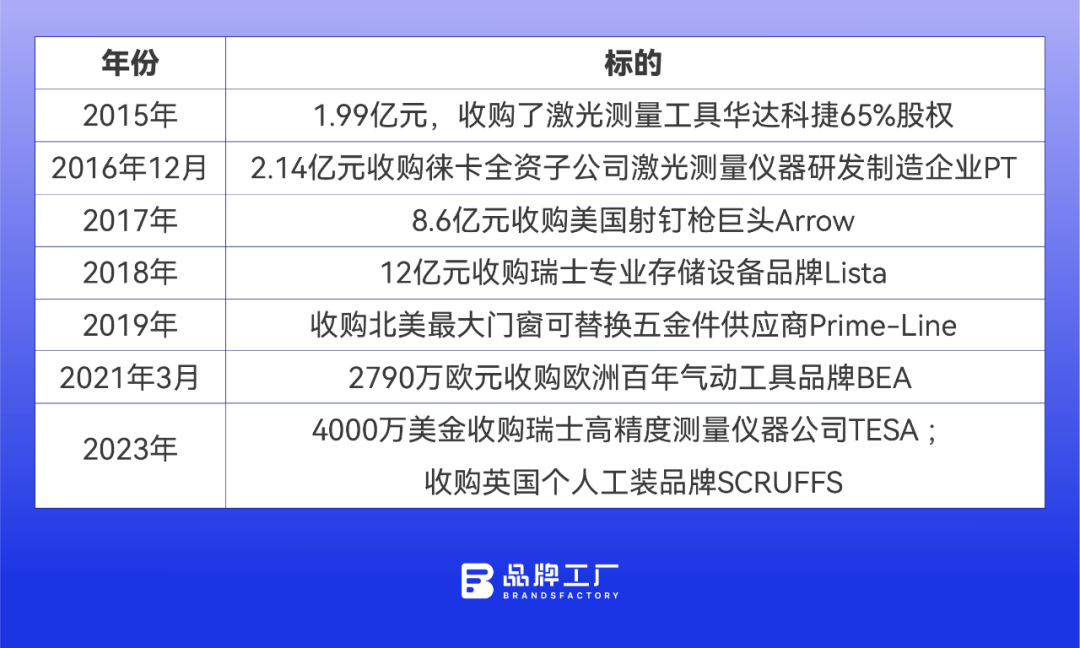

仇建平對海外手工具品牌的收并購始于2017年。目前諸多業務都來自并購,包括存儲箱柜、動力工具、激光測量儀、儲能工具等。

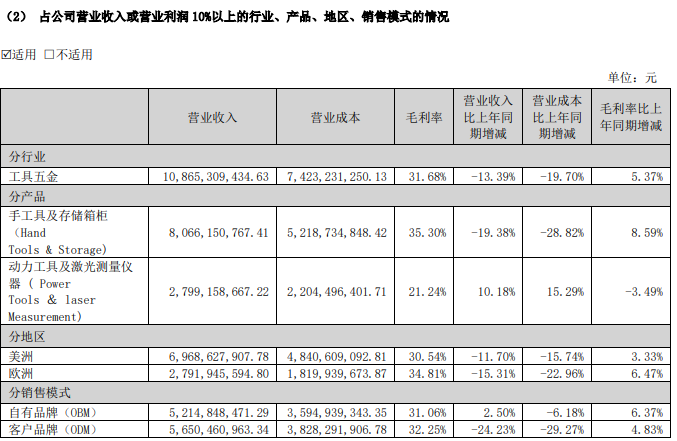

根據其2023年財報,手工具集存儲箱柜產品全年營收達80.66億元,動力工具和激光測量儀器產品全年營收達27.99億元。而來自這兩大產品的收入,各自都占到巨星全年收入10%以上。這意味著,通過買買買建立起的產品矩陣,反映在財報上商譽驚人,達到了百億元級別。

不僅如此,這樣的收并購組合有效幫助巨星完善自有品牌矩陣。

2021年,雖然海外終端市場對手工具需求旺盛, 但是人民幣匯率、海運費和原材料價格三者同時大幅上漲,造成巨星整體毛利率大幅度下跌。2022 年下半年,美聯儲加息導致需求下行,去庫成沃爾瑪等海外商超的核心動作,而主動去庫存和終端需求下行的趨勢延續到了2023年。

到2023年底,WORKPRO、DURATECH、EverBrite、Prexiso 等自建品牌和收并購品牌組成的OBM業務收入占總收入比例達約50%,這不僅進一步打開了巨星毛利潤率的天花板,還起到了穩定業績作用。

2023年,占巨星總收入/總利潤10%以上的行業、產品、地區、銷售模式情況

而這樣的操作不僅僅局限在原有業務的縱深。進入資本市場后,仇建平頻頻出手,將眾多優質資產收至麾下,事業版圖橫向拓至叉車、輪胎、機器人、柴油發動機等多個領域。

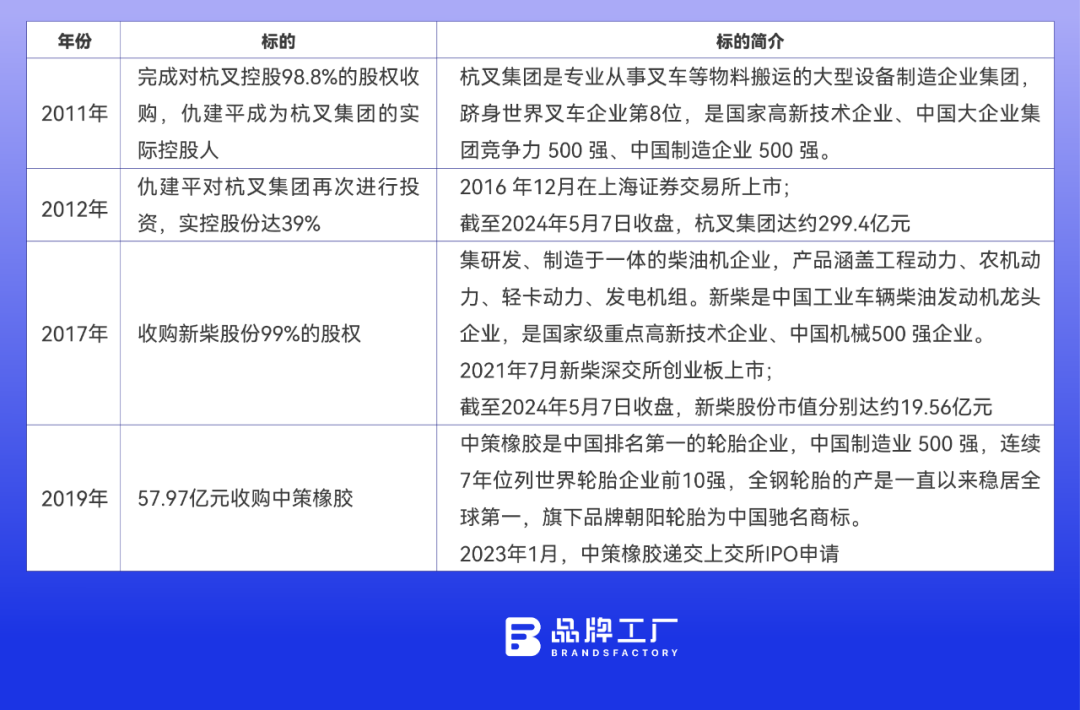

2011年,仇建平完成對杭叉控股98.8%的股權收購,成為杭叉集團的實際控股人。之后一年,他對杭叉集團再次加注,加上在巨星科技的控股,仇建平彼時身家已達134億元。

這次出手后,很多公司找上仇建平,希望他對自己投資,仇建平多數拒絕了。“如果我對一個行業不是很懂,是不會投資的。我并購企業有四個原則:并購對象有一個品牌、有一個優秀的團隊、在行業中數一數二、所處的行業在往上走。”他說道。

再次出手,是在2019年,也是巨星集團史上金額最大一次并購。

彼時,中策橡膠的四家股東之一中信產業基金的5年期限已到,為了退出,原有股東想尋找下一個買家。基于中策橡膠和杭叉集團的合作關系(前者為杭叉集團的叉車提供輪胎),兩家企業老板恰好相熟。兩人談及這事,便介紹給了仇建平。

巨星科技和中策橡膠在產業上協同互補,這是他最看重的。一方面,巨星的手工具主要依靠國際大型連鎖超市銷售,中策橡膠的輪胎可以通過巨星已有銷售渠道打開國際市場。另一方面,五金工具的很大一個市場就是汽修,而中策橡膠一直深耕汽車后市場,擁有4萬來家線下經銷門店,巨星可以利用其銷售渠道打開國內市場,推動如輪胎扳手等工具銷量。

基于此,仇建平設立中策海潮,58億元“拿下”中策橡膠46.95%的股份。

去年3月,中策橡膠遞交招股書。2019年-2022年,其營收分別達275.07億元、282.62億元、306.01億元、318.89億元,扣非凈利潤分別為12.91億元、18.68億元、12.90億元、10.79億元。2023年1上半年,其營收172.64億元,扣非凈利潤則為15.38億元。

倘中策橡膠IPO敲定,仇建平一手建造的600億“巨星帝國”,有可能邁上千億級別。

封面/圖蟲創意

(來源:雨果網的朋友們)

以上內容僅代表作者本人觀點,不代表雨果跨境立場!如有關于作品內容、版權或其它問題請于作品發表后的30日內與雨果跨境取得聯系。

免費參與·100+跨境活動

免費參與·100+跨境活動

免費下載·4000+跨境資料

免費下載·4000+跨境資料

免費學習·2000+直播課程

免費學習·2000+直播課程

免費加入·15萬+賣家交流群

免費加入·15萬+賣家交流群